在线炒股配资开户 又放弃了,日本还有机会吗

作者 | 荣智慧

编辑 | 向 由

唯物的中国芯片产业深度观察

美国众议院以222票赞成、212票反对的投票结果通过一项协议法案,允许参议院只要简单多数票即可提高美国债务上限。

根据两党达成的这项一次性法案,将允许议员们在参议院以51票的简单多数票通过相关法案来避免债务危机。

2024年日本最大IPO取消。也许推迟到11月,也许更晚。

存储芯片制造商铠侠(Kioxia)以100亿美元的市场估值为目标。一旦启动,将成为日本6年来最大IPO。然而,近期市场反应冷淡,巨头三星、SK海力士和美光在内的内存公司股价下跌,这一目标很难实现。

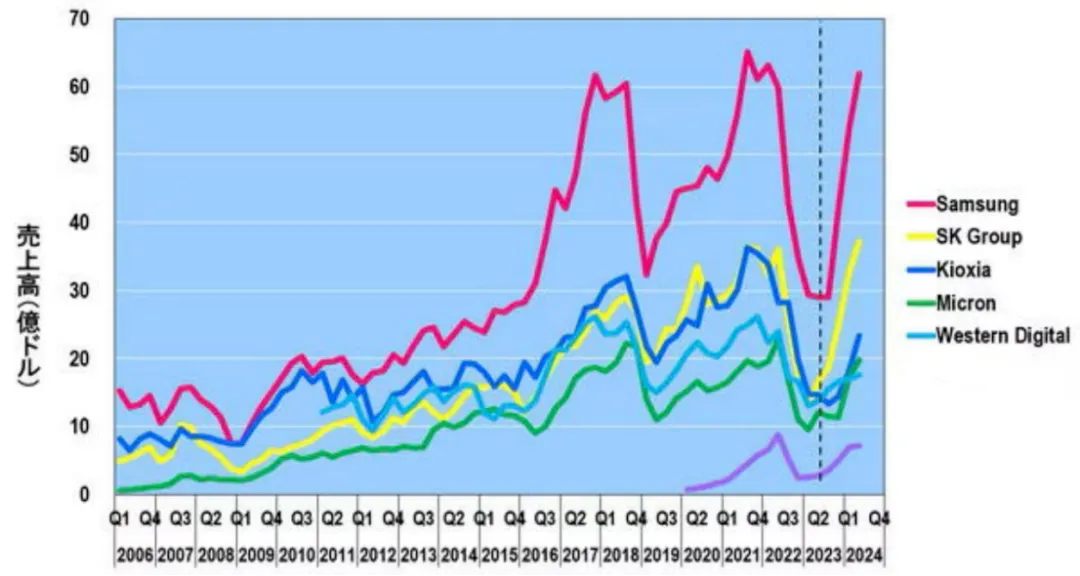

在闪存市场,铠侠的市场份额(14%)低于三星(37%)和SK集团(22%),排名第三。今年第二季度以来,后两者的优势地位还在进一步扩大。

各公司季度NAND销售额(2024年第2季度)/数据来源:TrendForce

从“东芝存储”变成“铠侠”起,铠侠的命运便一波三折,屡战屡败,由“全球冠军”走向销声匿迹,正如日本半导体产业的缩影。

日本政府最新颁布的《半导体与数字产业战略》,把发展半导体称为“日本最后的好机会”。这一回,机会还会青睐日本吗?

上市未遂

这不是铠侠第一次放弃IPO计划。

铠侠前身是东芝旗下半导体部门,2018年被美国私募金贝恩资本(Bain Capital)以180亿美元收购。

当时,东芝正因会计丑闻和严重的金融危机焦头烂额,出售“皇冠上的明珠”内存业务,一度被业界讽刺为“大甩卖”。交易后,东芝拥有41%的股份,贝恩领导的财团拥有56%的股份,这是日本有史以来最大的私募股权主导的收购。

自从2018年更名易主,铠侠持续陷入“干啥都不顺”的“逆风”状态。

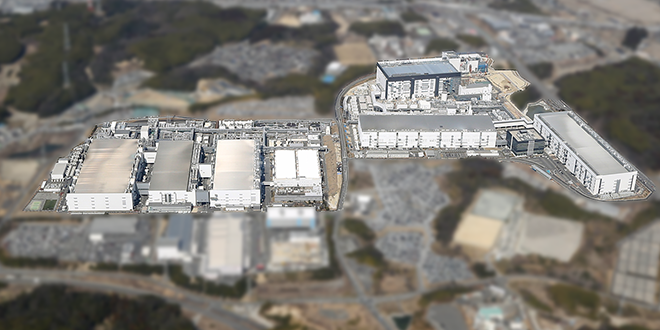

铠侠工厂/图源:Kioxia

铠侠本计划于2020年上市。

但2020年也不是个好时候。市场持续波动,中美贸易摩擦加剧,第二波COVID-19蔓延,最终令铠侠于2020年9月放弃上市。

去年10月,铠侠与西部数据的合并功败垂成,最后一刻以失败告终。

本来,今年第二季度“缓”过来一点。在截至3月31日年报中,过去一年铠侠亏损了2437亿日元,但在截至6月30日的2024年第二季度财报中,该公司报告的净利润为698亿日元——已经止跌企稳、尚有盈余了。

而且,今年2月,铠侠和美国数据存储制造商西部数据宣布在日本建立合资制造工厂,该工厂将获得政府补贴。这也是一个利好。

铠侠四日市工厂全貌(2022 年)/图源:Kioxia

紧接着10月IPO推迟。

时机确实不合适。

首先是市场比较冷。摩根士丹利最近发布了一份题为“冬季迫在眉睫”的报告,预测供应过剩和人工智能泡沫会带来大麻烦。

其次行业也比较波动,相关股票均受重挫。闪存市场的前两大巨头,三星电子股价较夏季的高点下跌了约25%,而美光科技股价下跌了三分之一以上。

另外,地缘政治的紧张局面并未减缓,半导体公司必须继续采取审慎态度。

祖上阔过

铠侠的“祖上”相当显赫。

1984年,东芝开发出新型半导体存储器“闪存”。第二年,研发出当时全球容量最大的1M DRAM,成为世界领先的半导体制造商。

1989年,东芝首款NAND闪存产品上市,配合数码摄影设备,一起攻城略地。全球十大半导体厂商,东芝仅次于NEC,排名第二。

1993年之后,三星坐上存储器的头把交椅。东芝也不断进行业务整合,2011年成立子公司“东芝存储”,稳居第二。

东芝位于三重县四日市的内存工厂, 图为2014年完工的5号工厂/图源:东洋经济

到了2015年,东芝存储成了东芝“还债”的牺牲品。当时东芝连年亏损、财务造假丑闻曝光,同时由于收购美国西屋电气,财务亏空高达88亿美元。为了还债,东芝选择出售最赚钱的部门——东芝存储。

东芝存储实力过硬,产品受欢迎,引发各家争相收购。最终贝恩资本为首的财团掌握了控股权,其中SK海力士、苹果、戴尔、希捷、金士顿都有股份。

东芝存储变成“铠侠”后,迅速提高技术、加大产能。

先是2021年初开发约170层闪存,写入数据的速度是当时顶级产品(112层)的两倍以上。再是投资建厂、收购工厂,加大生产量。那正是2021年“一芯难求”的火热时刻。

然而,2022年半导体市场进入寒冬。所有半导体产品,包括存储器、NAND闪存,销量均大幅下跌。随着全球经济在高通胀、加息、能源成本上升、疫情管控的压力下日益放缓,消费者也捂紧了钱包。

此外,铠侠也落后于业界的“新趋势”。HBM(高带宽内存)是当下最炙手可热的产品。像英伟达的GPU内含大量HBM,其中堆叠8至12个DRAM芯片。三星、SK海力士和美光都开始加速生产HBM,以便赶上这轮人工智能热潮对HBM的需求。

三星的HBM3/图源:samsung

一直专注NAND的铠侠错过了这波风口。NAND也有市场需求,但需求主要来自智能手机、电脑,和目前企业级用户疯抢GPU、HBM的“量级”没法比。

过去几年里,铠侠也是负债累累,寻求与美国西部数据合并。

西部数据的市场份额大约占10%,如果铠侠与其合并,二者大约占23.8%,将超过“第二名”SK海力士(22.8%)。SK海力士是铠侠的股东之一,坚决反对二者合并,去年年底,合并最终叫停。

焦急“复兴”

铠侠自己活得也很艰难,还得拉扯Rapidus。

有“全村的希望”之称的代工厂Rapidus,由日本“举全国之力”打造,计划于2027年量产2nm芯片。据MoneyDJ的一份报告,索尼和铠侠等现有股东正在考虑增加投资。

其实就是Rapidus太烧钱了,现在又要向各位股东、投资人伸手要钱。Rapidus的投资者包括索尼集团、NEC、NTT、铠侠、三菱日联银行、丰田、软银和电装。据悉索尼、NEC、NTT和MUFG Bank还将参与额外一轮融资。

而且,如果现有的股东钱不够了,就得增加新的股东。据说三井住友银行、瑞穗银行和日本政策投资银行也在考虑成为新股东。

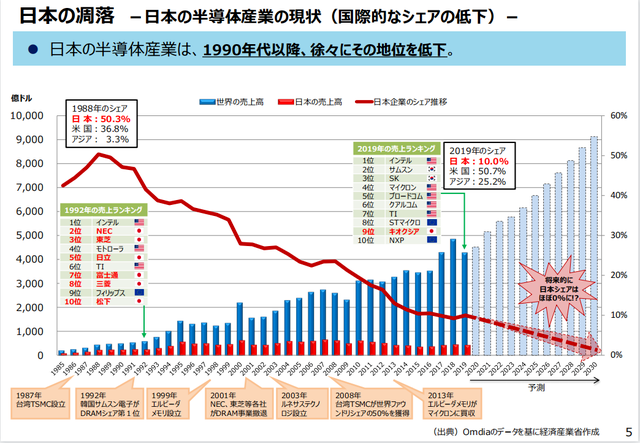

也无怪人们常说铠侠的命运像是衰落的日本半导体产业的缩影——曾经辉煌,后来黯淡,屡战屡败,屡败屡战。上世纪80年代称霸全球,市场份额占50%以上,2020年只占不到10%。当年的重要企业只剩下铠侠、瑞萨“硕果仅存”。

铠侠的产品/图源:Kioxia

为了复兴半导体产业,日本政府制定了不少计划,重组多个联盟企业,但收效甚微。随着中美贸易摩擦开始,半导体成为各国争夺的工业资源,日本再度投入重金,希望打造芯片强国——Rapidus就是其中最关键的环节。

2021年,日本经济产业省正式发布《半导体与数字产业战略》,一方面要巩固半导体材料上的优势地位,一方面拉动制造增长和技术进步。2030年前,复兴分三步走:先是加快基础设施建设,再与美国合作开发下一代技术,然后研发具有颠覆性的半导体技术。

不过,日本半导体产业目标的实现,业界普遍认为有三大障碍。

一是技术积累不足。目前全球半导体最先进的制程工艺为3nm,台积电、三星均已量产,并计划最快于2025年量产2nm芯片。日本企业只能生产40nm芯片,比最先进的技术慢了六、七代。

二是资金不足,人才缺乏。像花钱如流水的Rapidus,产品集中在先进制程,这可能导致它只能烧钱,得不到市场支撑。没有订单的情况下,谁也填不满这个烧钱“无底洞”。

三是自主权弱,看人脸色。日本的战略带有强烈的“曲线救国”色彩——依靠外援。比如光刻机靠荷兰,技术靠美国。实际上,上世纪80年代的经历就已经证明,美国未必真心愿意“帮助”日本获得尖端技术。而且,合作方越多,摩擦越多,关于知识产权、商业机密的“扯皮”越多。

日本经济产业省2021年6月发布的会议资料《半导体战略(概略)》,称日本的半导体产业在1990年代以后地位正在逐渐下降

当然,日本政府的决心不能小觑。

有政界人士把《半导体与数字产业战略》视为《日本列岛改造论》,认为复兴半导体产业,相当于前日本通商产业大臣、首相田中角荣的“施政纲领”的再现——工业重新布局,取消城乡差别,建设一个富裕、平等的日本。

无论是“老将”铠侠,还是“新兵”Rapidus,某种程度上正背负着日本“国运”。

文中配图来源于网络在线炒股配资开户